造成净利润下滑的直接原因是营业费用和预期信用损失的暴增。2019年泸州银行人工成本较上年增加1.96亿元,增幅49.07%,主要由于绩效薪酬计提增加

《投资时报》研究员 金丽

来自“酒城”的泸州银行股份有限公司(下称泸州银行,1983.HK),2019年业绩报告并不太好看。

虽然该行营业收入同比增幅不小,但净利润却出现下滑。同时,资产质量也不甚乐观,不良出现“双升”,同时核销贷款暴增1053.45%。

《投资时报》研究员注意到,泸州银行净利润减少与营业费用增加有一定关系。2019年该行人工成本(包括董事及监事酬金)较上年增加1.96亿元,增幅为49.07%,该行解释称主要是由于绩效薪酬计提增加。

作为四川省首家在港上市金融企业以及西部地区地级市首家上市银行,泸州银行在香港市场的交易颇为清淡。今年4月16日,其股价仅为2.28港元/股,当日成交额为零。

营业费用和信用损失拖累业绩

增收不增利,是泸州银行2019年的财报写实。

年报显示,该行当年实现营业收入28.06亿元,同比上升45.11%;实现归属于股东净利润6.34亿元,同比下滑3.71%。

据悉,造成净利润下滑的直接原因是营业费用和预期信用损失(或资产减值损失)的暴增。2019年,泸州银行营业费用达10.36亿元,同比增长50.86%;预期信用损失2019年达9.45亿元,同比大增138.08%,二者的增幅远超营收增幅,最终造成净利润下降。

根据泸州银行财报说明,其营业费用的增长中,有很大一部分源自给员工涨绩效薪酬。

泸州银行营业费用的各项目同比都有所增长,不过该行仅对人工成本(包括董事及监事酬金)、一般及行政支出和税金及附加进行了文字说明。泸州银行表示,2019年泸州银行人工成本(包括董事及监事酬金)较上年增加了1.96亿元,增幅49.07%,该行解释称增幅较大主要由于绩效薪酬计提增加。

此外,2019年泸州银行一般及行政支出比上年增长0.67亿元,增幅41.31%;税金及附加比上年增加0.09亿元,增幅45.07%。对此该行没有说明增长原因。

泸州银行营业费用构成

数据来源:泸州银行2019年年报

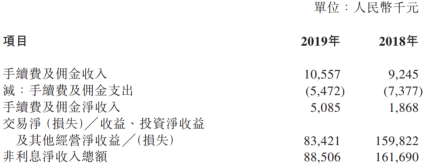

再来看泸州银行的收入情况。该行2019年利息收入继续保持增长,但非利息收入则出现下降,比上年减少0.73亿元至0.89亿元,降幅为45.26%。导致非利息净收入下降的直接原因是该行交易净(损失)/收益、投资净收益及其他经营净收益/(损失)合计收益为0.83亿元,比上年减少0.76亿元,降幅47.8%。其中交易净(损失)/收益比上年减少1万元,投资净收益比上年减少0.78亿元,泸州银行解释称主要由于交易性金融资产持有量大幅减少。

手续费及佣金收入方面,除了代理业务手续费收入和理财业务手续费收入下降之外,该行其余项目均同比增长,代理业务手续费收入2019年为96.8万元,比上年减少106.8万元,降幅52.46%,下降原因主要是委托贷款业务大幅减少;理财业务在2019年没有产生手续费收入,降幅100%,泸州银行解释称主要由于发行的非保本理财产品本期尚未确认手续费收入。

泸州银行非利息净收入构成

数据来源:泸州银行2019年年报

新增逾期贷款攀升

《投资时报》研究员注意到,泸州银行信贷规模扩张的步伐有所加快。

年报显示,截至2019年末,泸州银行资产总额达916.81亿元,同比增长11.06%;负债总额847.91亿元,同比增长11.30%。2019年、2018年,该行发放贷款和垫款净额分别为432.99亿元、304.86亿元,对应增速为42.03%、60.64%。

泸州银行资产减值损失中计提最多的是贷款和垫款预期信用损失,当年贷款(含票据贴现)减值损失8.1亿元,比上年增长5.1亿元,增幅达170%。

再观察该行贷款行业分布,2019年发放贷款行业前三名分别是租赁和商务服务业、建筑业和房地产业,其中房地产业在2018年的时候发放贷款额在各行业中还排在第五位,今年则向前跳升了两个位次。

值得注意的是,在泸州银行十大贷款人中,包括四家房地产业公司、一家建筑业公司。近年来各个银行都有向房地产公司扩大发放贷款的趋势,对此监管层也曾多次提示风险。

泸州银行前十大单一借款人的贷款情况

数据来源:泸州银行2019年年报

在净利润下滑的同时,泸州银行的资产质量也有进一步恶化的趋势。

年报显示,2019年末,泸州银行不良贷款总额为4.17亿元,比上年末增长1.69亿元;不良贷款率为0.94%,比上年末上升0.14个百分点。贷款五级分类方面,泸州银行关注类贷款占贷款总额比例为3.66%,较上年末上升1.98个百分点;次级类贷款占贷款总额比例为0.49%,较上年末下降0.3个百分点;可疑类贷款占贷款总额比例为0.45%,较上年末上升0.44个百分点。

同时,泸州银行逾期贷款为6.6亿元,比上年末增加3.83亿元,逾期贷款占该行贷款总额比例为1.48%,较上年末上升0.59个百分点。从逾期期限看,基本可以推测泸州银行2019年新增逾期增加。

2019年泸州银行逾期3个月以内及3个月至1年的贷款大幅增加,其中逾期3个月(含)以内贷款3.59亿元,占逾期贷款比例最高,为54.29%,相比2018年逾期3个月(含)以内贷款8028万元,增幅高达346.58%;逾期3个月至1年(含)贷款金额为2.71亿元,同比增长134.01%。

值得注意的是,泸州银行2019年核销贷款也在增长,为1.52亿元,增幅高达1053.45%。

从资本充足率来看,去年末该行核心一级资本充足率、一级资本充足率、资本充足率三项指标均明显下行,分别为9.31%、9.31%、12.09%,较上年末下降1.38个百分点、1.38个百分点、1.2个百分点。

尽管资本充足指标符合监管要求,奈何放贷规模扩大消耗资本较快,资本仍然紧缺,融资也是泸州银行当前要务之一,融资补血动作不断。

今年初泸州银行发布公告称,分别收到《中国银保监会四川监管局关于泸州银行股份有限公司发行无固定期限资本债券的批复》及《中国人民银行准予行政许可决定书》,获准在全国银行间债券市场公开发行不超过17亿元人民币无固定期限资本债券(即永续债),有关核准额度自2019年12月27日起两年内有效。

没过几天,该行又提出增发计划。2020年1月10日,泸州银行发布公告称,拟增发不超过3.6亿股H股,占已发行H股的13.72%,占已发行H股流通股的57.36%。

来源:投资时报

-

川南经济网版权与免责声明:

1、凡本网注明“来源:川南经济网”的所有作品,版权均属于川南经济网,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:川南经济网”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明“来源:XXX(非川南经济网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在文章发布30日内进行。

※有关作品版权事宜请联系:13882779006 邮箱:3109022@163.com